BI-Trends

03.12.2012, 10:28 Uhr

Self Service und Mobility

Endanwender wollen mobil und komfortabel mit komplexer Business Analytics arbeiten. Hohe Latenzzeiten sind ein Killerkriterium. Welche BI-Anbieter erfüllen diese Anforderungen am besten? Wo sollten Kunden investieren?

Business Analytics ist nicht mehr nur eine Spezialdisziplin von Experten, sondern mittlerweile für jeden da.

Die Daten sind da, man muss sie nur nutzen. Terabytes an Verkaufs-, Marketing-, Personal- und Sensordaten lagern auf den Storageservern von Schweizer Unternehmen. Eine Schatztruhe an wertvollen Informationen, die über Umsatz, Gewinn und Marktanteile entscheiden. Und der Schlüssel dazu heisst Business Intelligence beziehungsweise Business Analytics. Manager, die ihre Geschäftsentscheide auf Daten, Fakten und BI-Analysen stützen, wirtschaften erfolgreicher als reine Bauchmenschen, so das Versprechen der BI-Anbieter. Mit der Wunderwaffe Business Analytics lassen sich Abverkäufe für die nächsten Monate prognostizieren, Kreditkartenbetrügereien aufdecken, Polizeieinsätze koordinieren und Versicherungsrisiken exakter kalkulieren – um nur einige Praxisbeispiele zu nennen.

Vorteil Usability

Erfreulicher Trend: Business Analytics ist nicht mehr nur eine Spezialdisziplin von Experten, sondern mittlerweile für jeden da. Man spricht von der Demokratisierung der IT. Google, Apple & Co. haben deutliche Spuren hinterlassen. «IT wird heute in erster Linie für den Konsumenten respektive Endanwender entwickelt, nicht mehr für den Profi im Unternehmen», sagt Dr. Carsten Bange, geschäftsführender Gesellschafter des Business Application Research Center (Barc). Der Anwender erwarte heute, dass sich auch Business-Applikationen ähnlich einfach und komfortabel wie eine App bedienen lassen. Gestandene Software-Anbieter wie Oracle, IBM, SAP oder SAS setzt das gewaltig unter Druck. Als zweiten Trend benennt Bange – wenig überraschend, aber extrem wirksam – Mobility. 2011 hat Apple weltweit 55 Millionen iPads und etwa 100 Millionen iPhones verkauft, Tendenz weiter stark ansteigend. Diese Zahlen sprechen für sich. Der Trend Mobility stellt wegen der kleineren Displays Visualisierungs-experten vor besondere Herausforderungen. In allen Fällen, ob on-premise oder mobil, hegten Anwender sehr hohe Performance-Erwartungen, betont Bange. Lesen Sie auf der nächsten Seite: Performance-Trumpf In-Memory

Performance-Trumpf In-Memory

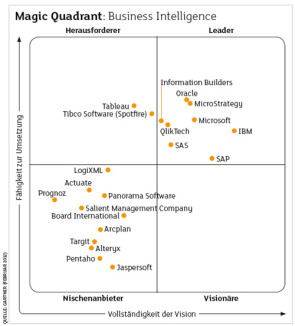

Punkto Performance sieht Andreas Bitterer, Research Vice President bei Gartner, In-Memory-Computing und analytische, sogenannte kolumnenorientierte Datenbanken aus der Cloud als kriterial an. BI-Anbieter mit solchen Technologien seien klar im Vorteil. 2013 würden etwa ein Drittel aller Anwender über mobile Geräte auf BI-Funktionalität zugreifen, prophezeit Bitterer. Das stellt hohe Anforderungen an die Leistungsfähigkeit der Backend-Systeme. Der Trend gehe, so Bitterer, auch punkto Business Intelligence Richtung Cloud. Über die nächsten ein, zwei Jahre werde jeder grosse BI-Anbieter mit einem Cloud-Angebot am Markt präsent sein. Die Cloud-Umsätze jedoch hinken hinterher und würden sich zunächst im niedrigen einstelligen Bereich bewegen, dämpft der Gartner-VP übertriebene Erwartungen. Als weitere BI-Trends benennt er Bilderkennung, mobile Location Based Services, Ad-hoc-Kommunikationsnetze, individuelle Daten-Mashups und auf der technischen Seite Persistenz-Mechanismen, die häufig nachgefragte BI-Analysen dauerhaft speichern. Wie gehen BI-Anbieter mit diesen Herausforderungen um? In Gartners magischem Quadranten für Business-Intelligence-Plattformen vom Frühjahr 2012 (vgl. S. 24) liefern sich Oracle und MicroStrategy ein heisses Kopf-an-Kopf-Rennen im Leader-Quadranten. In der jüngsten, bislang noch nicht publizierten Gartner-Erhebung sei Oracle gar an MicroStrategy vorbeigezogen, sagte Adrian Schlund, Country Leader von Oracle Schweiz, zu Computerworld. Big Blue IBM führt punkto «Completeness of vision», schwächelt aber ein wenig bei der praktischen, bedienerfreundlichen Umsetzung. So schneiden die Unternehmen im Einzelnen ab:

Marktführer Oracle

Oracles Riesentrumpf am Markt ist seine Datenbank. Auf der OpenWorld Anfang Oktober stellte das Unternehmen eine neue Version 12c vor, die Hardware-Ressourcen effizienter nutzt und ausserdem besser skaliert als die Vorgängerversion. Die 12c komme 2013 in die Schweiz, für Kunden mit einer «perpetual license» sei das Update von Release 11 auf 12 kostenlos, sagt Schlund. Wenn schon Oracle, dann auch richtig. Laut Gartner sind die meisten Kunden weltweit Oracle-Kunden durch und durch. 85 Prozent nutzen ihre Datenbank als Data Warehouse, 75 Prozent arbeiten mit Oracle-Applikationen und eine satte Mehrheit hat Fusion Middleware implementiert. Seit der Akquise von Sun Microsystems argumentiert man bei Oracle mit optimal aufeinander abgestimmter Hardware und Software, den sogenannten «engineered systems». Punkto Business Intelligence ist damit die In-Memory-Appliance Exalytics gemeint, mit der heuristischen Cache-Software TimesTen und dem Data Warehouse Essbase. «Nur Oracle bietet die volle Bandbreits punkto Business Analytics: die Datenbank-Appliance Exadata X3, Exalytics und Exalogics», betonte Oracles Balaji Yelamanchili auf der OpenWorld. Ein kleines Fragezeichen setzt Gartner allerdings hinter den Funktionsumfang der Analytics-Produkte. Ausserdem tragen sich laut Gartner 10 Prozent der Oracle-Kunden mit Wechselabsichten. Damit liegt das Unternehmen über dem Durchschnitt aller BI-Anbieter. Lesen Sie auf der nächsten Seite: Pionier MicroStrategy

Pionier MicroStrategy

MicroStrategy, ebenfalls sehr gut im Leader-Quadranten positioniert, hat früher als die Konkurrenz den Megatrend mobile Business Intelligence erkannt und feiert mit seinen mobilen Lösungen Riesenerfolge. Der Prozentsatz der Kunden, die MicroStrategys mobile Business-Apps auf BlackBerry, iPhone, iPad und Android nutzen, liegt weit über dem Durchschnitt. Ausserdem begann das Unternehmen schon früh mit der Entwicklung von Werkzeugen, die soziale Netzwerke analysieren, und bringt in wenigen Wochen seine Facebook-Analyseplattform Wisdom Professional auf den Markt. Damit lassen sich Zielgruppen anhand von Kriterien wie Einkommen, Wohnort, Interessen, Vorlieben und psychografischen Profilen identifizieren. Wisdom Pro recherchiert unter 13 Millionen Facebook-Mitgliedern weltweit. Laut Gartner schätzen MicroStrategy-Kunden insbesondere die Funktionalität, Performance und den Support für grosse Datenvolumina. Die Lösungen laufen als Analyse-Frontends auf grossen Enterprise Data Warehouses. Als Wehrmutstropfen gelten die über dem Durchschnitt liegenden Lizenz- und Wartungskosten. Wer MicroStrategy-Produkte nutzt, muss ausserdem mit einer längeren Einarbeitungszeit rechnen.

SAP: riesiges Partnernetzwerk

Oracles Riesentrumpf ist die hohe Marktdurchdringung seiner Datenbank. SAP punktet unter gleichen Prämissen mit seinem ERP und einem riesigen, weltweiten Partnernetzwerk. 42 Prozent der weltweiten Kunden, die SAPs BI-Plattform BusinessObjects im Einsatz haben, benutzen auch SAP als primäres ERP. Kunden loben besonders die Integration von BI in Enterprise-Applikationen. Die Kombination SAP und BusinessObjects darf das grösste Kuchenstück am BI-Plattform-Markt für sich beanspruchen. Mit seinem Cloud-ERP Business ByDesign, seiner Mobil-Plattform Sybase unwired und seiner analytischen Echtzeit-Appliance Hana ist das Unternehmen auch auf den zukünftigen Trendmärkten sehr gut aufgestellt. Als jüngsten Hana-Kunden hat SAP Schweiz – nach dem Warenhaus Globus – die Ivoclar Vivadent AG gewonnen. Das international aufgestellte Zahntechnikunternehmen verspricht sich davon Performance-Verbesserungen (Business Warehouse), effizientere Geschäftsprozesse insbesondere im finanziellen Reporting und eine solidere Basis für die Entscheidungsfindung im Unternehmen. Mit BusinessObjects, SAP BW und Hana fährt der ERP-Weltmarktführer jedoch zurzeit noch dreigleisig. Die Vielfalt der Migrations- und Integrationsoptionen führe auf Kundenseite leicht zu Verwirrung, warnt Gartner. Damit mag es zusammenhängen, dass SAP punkto «customer experience», also der Kundenzufriedenheit mit Unternehmen und Lösungen insgesamt, die niedrigste Bewertung im gesamten Testfeld erhielt (Gartner: Stand Frühjahr 2012). Lesen Sie auf der nächsten Seite: Innovative QlikTech

Innovative QlikTech

QlikTech ist der Hansdampf in allen Gassen unter den BI-Software-Anbietern. Für einen eher kleinen BI-Anbieter ist die Brand-Wahrnehmung ungewöhnlich hoch. In der aktuellen, bisher noch unveröffentlichten Barc-Studie «The BI Survey 11» belege QlikTech in den Testdisziplinen visuelle Analyse/Selfservice BI,

Innovation und agiler Business Intelligence vor der Konkurrenz den ersten Platz, teilt das Unternehmen mit. Ausserdem überzeuge QlikTech mit den geringsten Kosten pro Lizenz und den geringsten Kosten insgesamt, heisst es weiter. Laut Gartner benutzen Kunden die Lösungen von QlikTech häufig neben SAP und IBM. QlikTech habe das Potenzial zum echten «global player», urteilt das Analystenhaus. Allerdings schläft die Konkurrenz nicht. Insbesondere die interaktiven Visualisierungswerkzeuge von Microsoft (SQL Server PowerPivot/Power View) und MicroStrategys Visual Insight könnten die Expansionsspielräume von QlikTech in Zukunft empfindlich beschneiden.

Innovation und agiler Business Intelligence vor der Konkurrenz den ersten Platz, teilt das Unternehmen mit. Ausserdem überzeuge QlikTech mit den geringsten Kosten pro Lizenz und den geringsten Kosten insgesamt, heisst es weiter. Laut Gartner benutzen Kunden die Lösungen von QlikTech häufig neben SAP und IBM. QlikTech habe das Potenzial zum echten «global player», urteilt das Analystenhaus. Allerdings schläft die Konkurrenz nicht. Insbesondere die interaktiven Visualisierungswerkzeuge von Microsoft (SQL Server PowerPivot/Power View) und MicroStrategys Visual Insight könnten die Expansionsspielräume von QlikTech in Zukunft empfindlich beschneiden.

Microsoft: günstige Lizenzkosten

Microsoft hat über die letzten Jahre kontinuierlich in seine drei BI-Kernprodukte investiert: Microsoft Office (hauptsächlich Excel), SQL Server (Analysis Services) und SharePoint. Redmond nutzt geschickt die weite Verbreitung dieser drei Kernprodukte, um auch die Abverkäufe seines BI-Portfolios – durch Integration in die Kernprodukte – voranzutreiben. Das sehr günstige Lizenzkostenprofil des Portfolios macht es CIOs schwer, höhere Investitionen in Konkurrenzprodukte zu rechtfertigen. Warum etwas teuer dazukaufen, was man eigentlich schon hat? Microsofts Multiproduktstrategie ist jedoch auch mit Nachteilen verbunden. Die Kunden müssen nach dem Do-it-yourself-Verfahren die Integration der Lösungen selbst leisten. Punkto Mobile Business Intelligence hinkt Microsoft, so urteilt Gartner, Konkurrenzanbietern hinterher. Lesen Sie auf der nächsten Seite: IBM mit Komplettlösung

IBM mit Komplettlösung

Schliesslich Big Blue IBM: Der Konzern offeriert das umfassendste, kompletteste BI-Lösungsportfolio des gesamten Testfelds. Insbesondere Advanced Analytics sei eine von IBMs Stärken, urteilt Gartner. Zu den neuen BI-Lösungen gehören unter anderem IBM Cognos Insight, die Version 10 der Planungslösung Cognos TM1 und das Social-Media-Tool Cognos Consumer Insight zur Analyse unstrukturierter Daten. Seit Kurzem bietet Big Blue eine sogenannte Workload-optimierte Lösung für den Zugriff auf SAP Hana an, und zwar für IBM System x3690 X5 und x3950 X5. Die loyale Kundschaft lobt an IBM besonders den Funktionsumfang der Lösungen, die Bedienerfreundlichkeit und das hohe Mass an Integration. Allerdings monieren Kunden auch, dass die Cognos-Produkte recht schwer zu implementieren seien. Cognos 10 sei punkto Performance relativ schwach auf den Beinen.

Wachstum prognostiziert

Soweit die Anbieterbewertung der Top-Performer im Leader-Quadranten laut Gartner. Computerworld erhielt vorab zudem die wichtigsten Ergebnisse der bislang noch unveröffentlichten Barc-Studie «The BI Survey 11». Demnach wachsen einige Grossanbieter langsamer als der Markt. Ein überdurchschnittliches Wachstum erzielten internationale Spezialisten wie MicroStrategy und Information Builders, aber auch kommerzielle Open-Source-Lösungen wie JasperSoft und Jedox. Die grössten Wachstumsraten konnten BI-Anbieter verzeichnen, die den Megatrend benutzerfreundliche Selfservice-Business-Intelligence ganz dick auf ihre Fahnen geschrieben haben: QlikTech und Tibco Spotfire. Beide Software-Schmieden nutzen In-Memory, die Killer-Technologie für performante BI-Applikationen, auch auf mobilen Geräten. Tibco erzielte Bestnoten punkto Support, «customer experience», Produktfunktionalität und Performance. Laut Barc springt in Europa der Markt für sogenannte analytische, also kolumnenorientierte oder hybride Datenbanken, langsam an. Kolumnenorientierte Datenbanken bringen insbesondere bei analytischen Queries eine weit bessere Performance als klassisch zeilenorientierte Systeme. Der europäische Markt entwickelt sich aber immer noch deutlich schwächer als die nordamerikanischen und asiatischen Märkte. Dort können sich Exasol und Oracle mit seiner Datenbank-Appliance Exalytics über hohe Umsätze freuen. Europa hinkt noch ein wenig hinterher.

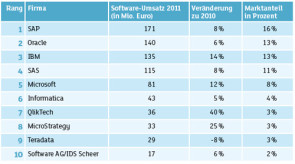

In Deutschland führt SAP

Interessant sind die Umsatzzahlen für den benachbarten deutschen BI-Markt. SAP führt mit einem Marktanteil von 16 Prozent, gefolgt von Oracle und IBM mit jeweils 13 Umsatzprozenten. Auf den darauf folgenden Plätzen kommen SAS (11 Prozent), Microsoft (8 Prozent), Informatica (4 Prozent) QlikTech, MicroStrategy und Teradata mit je 3 Prozent. Der deutsche BI-Software-Markt wuchs robust um 11 Prozent und auch der Wachstumsausblick ist weiterhin gut, mit sehr guten Chancen insbesondere für innovative, dynamische Anbieter. Auf dem Schweizer BI-Markt dürfte sich ein ganz ähnliches Bild abzeichnen.